摘要:直播行业的税收解析涉及对直播收入应缴纳税额的确定。这需要根据直播平台的运营模式、收入来源以及税法规定进行综合考量。主播的收入来源主要包括打赏、广告、商品销售等,税收计算需依据税法规定的税率和税基进行。税务部门也在加强对直播行业的监管,确保税收的公平性和合法性。主播和直播平台需了解相关税收政策,合规运营,确保缴纳适当的税额。

本文目录导读:

随着互联网技术的飞速发展,直播行业作为新兴业态迅速崛起,越来越多的人通过直播平台展示自己的才艺、分享知识经验,从而获取收入,随着直播行业的规范化发展,税务问题也逐渐成为关注的焦点,本文将探讨直播收入应缴纳的税额,帮助直播从业者了解税务政策,合理申报纳税。

直播收入的税收基础

直播收入属于互联网信息服务范畴,依法纳税是每一位直播从业者的义务,直播收入的税收基础主要包括以下几个方面:

1、直播平台收益:主播通过直播平台获取的收入,包括礼物打赏、付费观看、广告分成等。

2、代言收入:主播通过代言产品、品牌等获得的收入。

3、线下活动收入:主播参与线下活动获得的出场费、演讲费等。

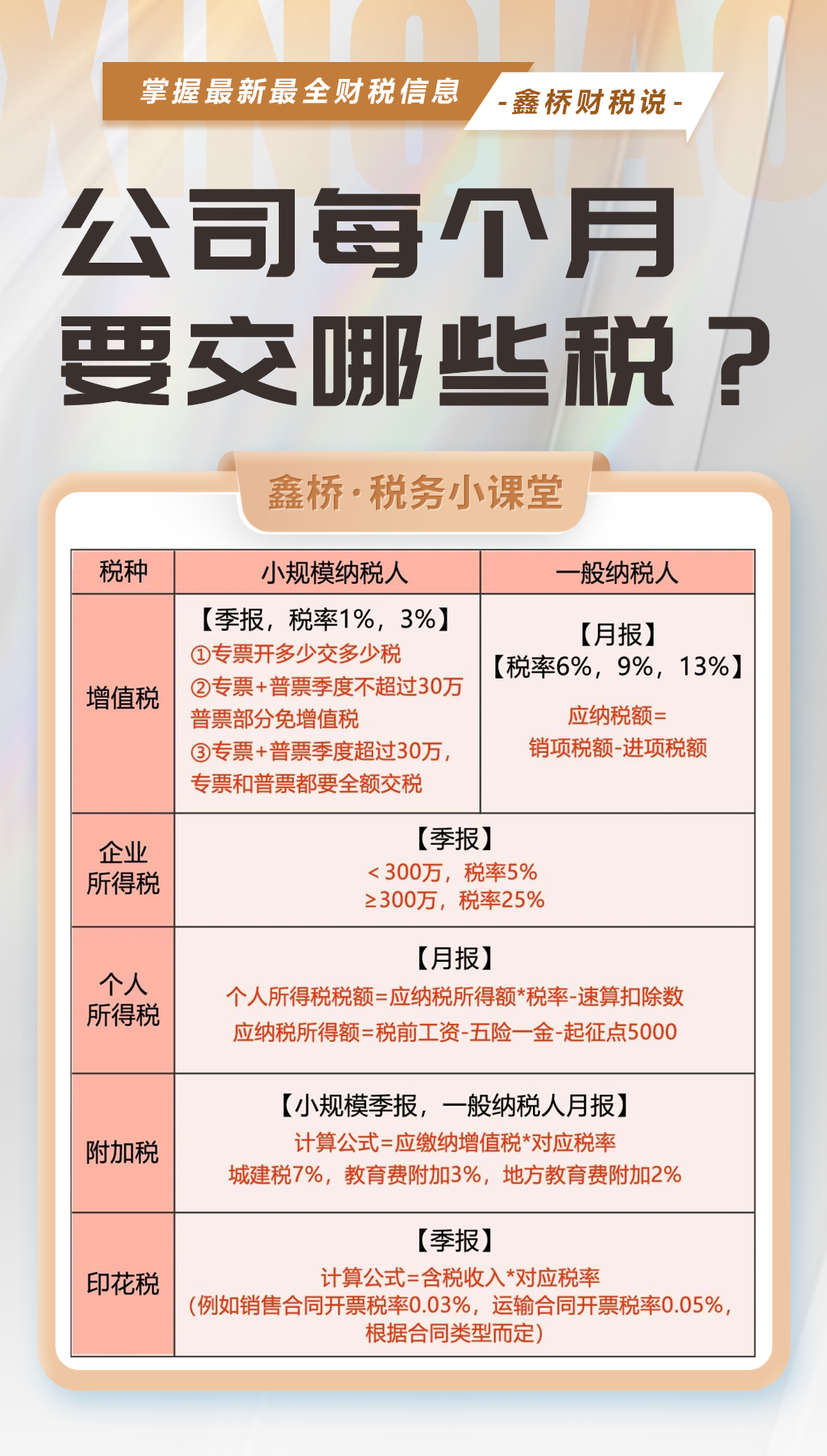

直播收入的纳税标准

根据税法规定,直播收入应纳入个人所得税的征收范围,纳税标准如下:

1、直播平台收益:按照个人所得税法规定,主播通过直播平台获得的收入应纳入应税收入范围,按照相应税率缴纳个人所得税。

2、代言收入:主播代言产品、品牌等获得的收入,按照劳务报酬所得纳税。

3、线下活动收入:主播参与线下活动获得的收入,也属于劳务报酬所得,应依法纳税。

税额计算方式

直播收入的税额计算涉及多个因素,包括收入类型、金额、税率等,以下是一个简化的计算过程:

1、确定应税收入:首先确定主播的应税收入,包括直播平台收益、代言收入、线下活动收入等。

2、计算应纳税所得额:根据税法规定,减去相关扣除项目(如成本、费用等)后,计算应纳税所得额。

3、确定税率:根据应纳税所得额确定相应的税率,根据个人所得税法规定,主播的税率根据收入水平不同而有所差异。

4、计算应纳税额:将应纳税所得额乘以相应税率,得出应纳税额。

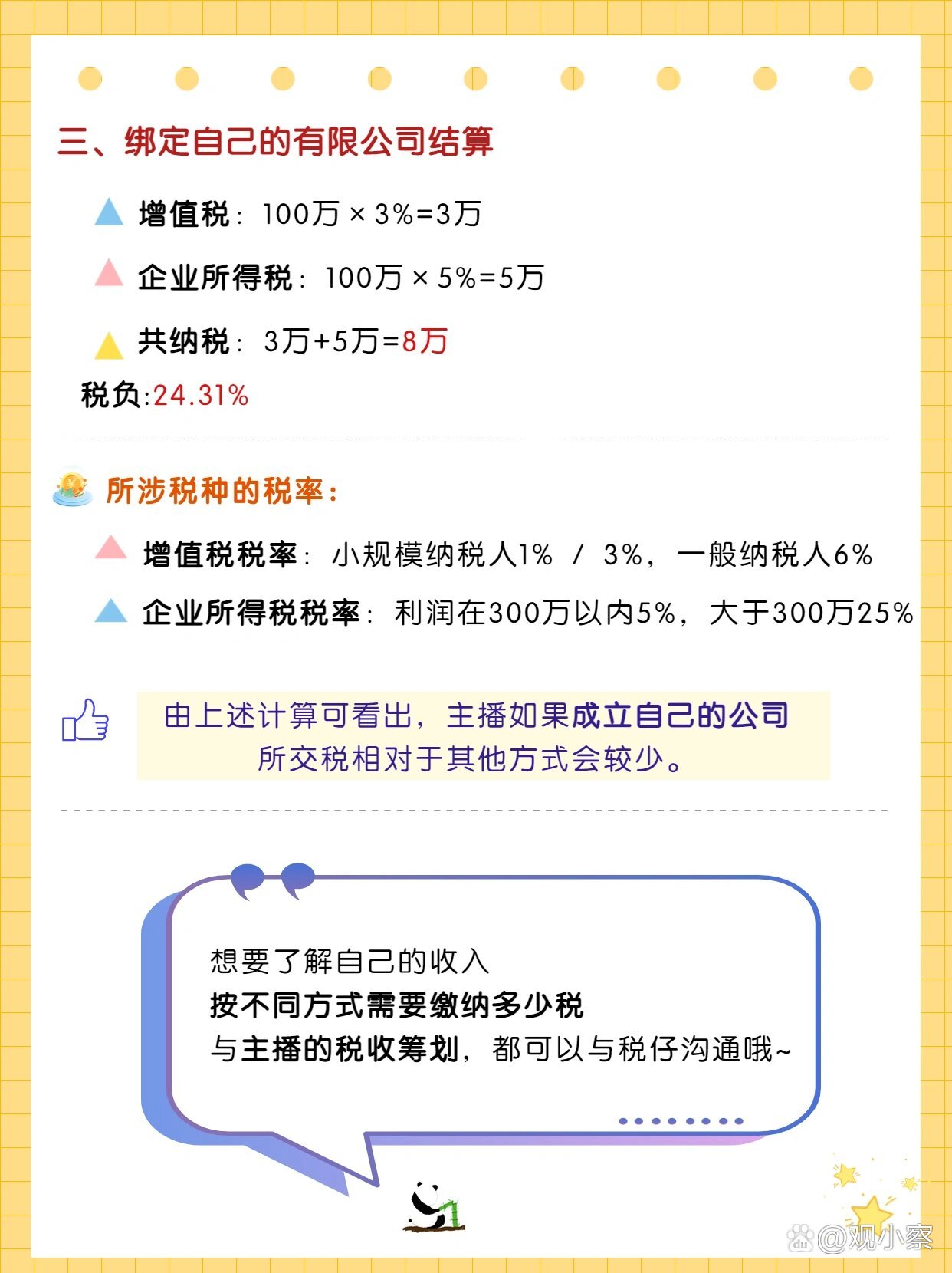

税收优惠政策

为了鼓励直播行业的健康发展,政府可能会出台相关税收优惠政策,这些政策可能包括:

1、对新注册的直播平台公司给予一定期限的税收减免。

2、对达到一定标准的优秀主播给予个人所得税减免。

3、鼓励直播行业发展的其他税收优惠政策。

合理申报纳税的建议

为了合理申报纳税,避免税务风险,主播可以采取以下建议:

1、了解税法规定:主播应了解个人所得税法及相关政策,确保自己的纳税行为合法合规。

2、保留相关凭证:主播应妥善保管与直播收入相关的凭证,以便税务部门核查。

3、咨询专业人士:主播在纳税过程中遇到问题,可咨询专业人士,如税务师、会计师等,以确保自己的纳税行为正确。

4、按时申报纳税:主播应按时申报纳税,避免逾期产生罚款等不必要的损失。

直播收入的纳税是每一位主播应尽的义务,通过了解税法规定、合理申报纳税,主播可以确保自己的权益,同时促进直播行业的健康发展,希望本文能为直播从业者提供有益的参考,共同推动直播行业的规范化发展。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...